| ||

| Devotees prepare to immerse a giant idol of elephant-headed Hindu god Ganesha in the Arabian Sea, marking the end of the 10-day long Ganesh Chaturthi festival in Mumbai, India, Tuesday, Sept. 17, 2024. [AP] |

In India, there are only two annual official sources that provide comprehensive review of performance of the economy ― first, the Economic Survey which is published typically in February on the eve of the Annual Budget of Government of India and second, the Annual Report of the Reserve Bank of India (RBI) ― India‘s central bank, which is published by end―August every year. (RBI’s accounting year is July 1 to June 30th every year).

While the Fiscal Policy is a prerogative of the Central Government (Ministry of Finance), the Monetary Policy is supposedly a privilege of the RBI. In India, the RBI is not independent from the Government, but is autonomous within the Government. This is in the sense that the RBI has freedom of formulation of Monetary Policy within the overall macroeconomic policy framework, which is legitimately determined by the elected representatives of the Indian people. Governor of the Reserve Bank of India is appointed by the Finance Minister and his or her continuation in the office is at the will of the Government.

The Reserve Bank of India (RBI) and the Ministry of Finance do not work in silos. As a matter of fact, there is a well-defined and time-tested machinery for consultation and collaboration between the two. Nevertheless, arguably, exercising the RBI‘s functional autonomy depends ultimately upon the strength of character and convictions of the Governor of the day.

Monetary Policy Framework

Monetary Policy of the RBI is operationally determined by Monetary Policy Committee ― MPC, comprising six members including three from within the RBI and three others appointed by the Government of India. The three members from the RBI include the Governor who chairs the MPC and importantly, has a casting vote.

In 2016, the Monetary Policy Framework in India was changed. It was moved towards “flexible inflation targeting”. More specifically, the Consumer Price Index (CPI) based inflation target was set by the Government of India at a 4 percent plus or minus 2 percent as a tolerance band.

Statutorily, there are six bi-monthly meetings of MPC which typically last for 3 days and at the end of deliberations, the RBI Governor makes Monetary Policy announcements covering, among other things, changes in policy interest rates, if any, modification, if necessary, in the Monetary Policy stance, and an assessment of financial stability.

As far as the Monetary Policy stance is concerned, there are three options:

a)“Neutral Stance” - which implies that the central bank retains the flexibility to either increase or decrease the policy interest rates by considering the macroeconomic conditions or

b)“Withdrawal of Accommodation” - which means increasing the policy interest rates - thereby reducing the money supply, or the liquidity in the economy with a view to reign in the inflationary pressures, or

c)“Accommodative Stance” - which suggests the lowering of the policy interest rates with a view to promote economic growth, assuming that the inflationary pressures are well contained.

Monetary Policy Announcement (October 2024)

RBI Governor made the latest Monetary Policy announcements on October 9, 2024, after the usual MPC meetings. This time the announcement came in amid heightened expectations regarding a cut in the main policy interest rate, i.e. the Repo rate.

RBI lends money to commercial banks at the Repo rate, thus influencing short-term liquidity, and monetary conditions immediately. There was a series of hikes in the Repo rate- six times from 4 percent earlier to 4.4 percent in May 2022 and then on to 6.5 percent on 8th February 2023. Cumulatively during this period, the Repo rate was raised by a whopping 2.5 percentage points. The rate was kept unchanged at 6.5 percent until October 9th 2024. That had prompted an expectation of a reduction in Repo rate.

Like most other emerging market economies, this expectation was in line with the stance of the US Federal Reserve. US FED raised its policy rate as many as 18 times during the period, January 2022 - July 2023 and then kept it unchanged till September 2024. On 18th September 2024, the FED in a surprise move, lowered the FED fund rate by half a percentage point to the range 4.75 to 5.00 percent. Following the FED‘s turning point, several emerging market central banks lowered their policy interest rates as well - Philippines (25 bps), Indonesia (25 bps) while the People’s Bank of China slashed its reserve requirement ratio (RRR) by half a percentage point. More often than not, central banks of emerging market economies tend to follow the lead of the US FED because of the apprehension that interest rate differentials with the US may lead to significant capital flows and exchange rate fluctuations.

It was against this background that many experts were surprised by the RBI decision in the latest Monetary Policy announcement to keep the policy interest rate, i.e. the Repo rate unchanged at 6.5percent for the 10th time in a row.

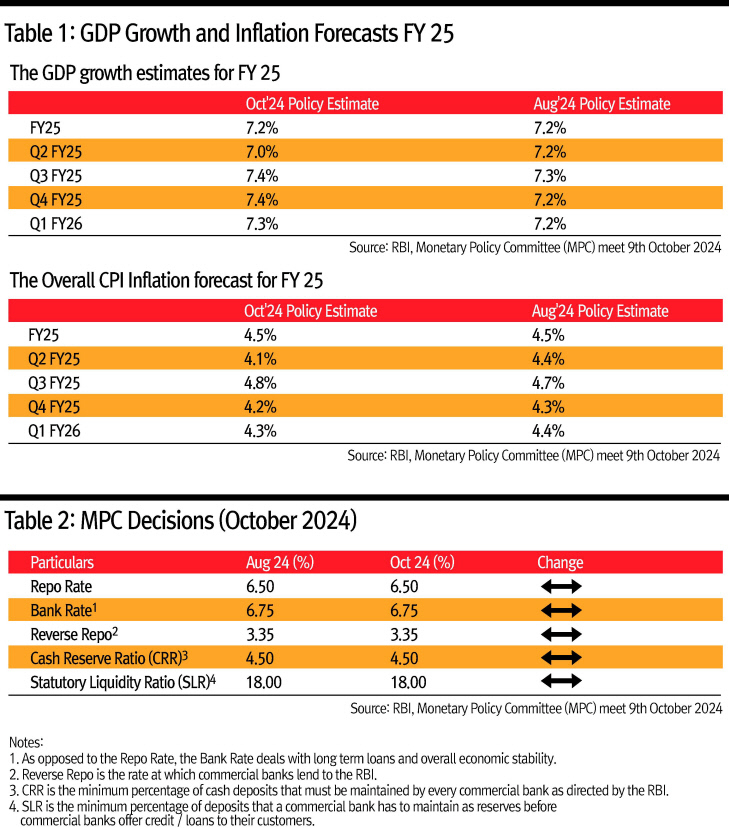

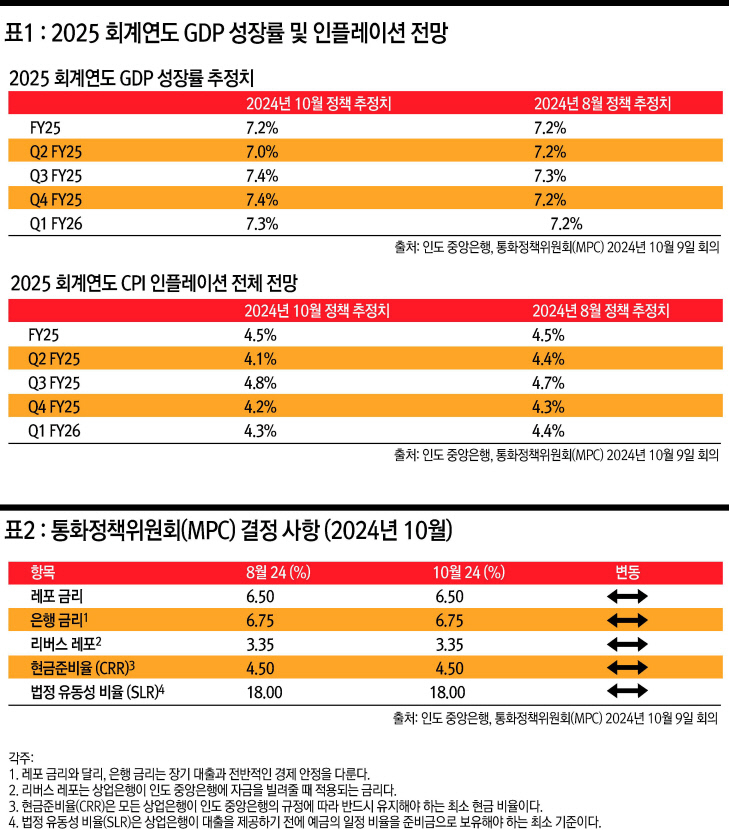

RBI Governor in his policy statement has kept the GDP growth estimates for FY 25 unchanged at 7.2 percent. Moreover, the overall CPI inflation forecast for FY 25 has also been maintained at 4.5 percent as can be seen from Table1. Further, as indicated in Table 2, all other policy rates (i.e. Bank rate and Reverse Repo Rate) have also been kept unchanged. Cash Reserve Ratio (CRR) as well as Statutory Liquidity Ratio (SLR) have also been retained at their previous levels.

This status quo on policy rates, CRR and SLR has been justified by the RBI on the grounds that “strong domestic growth momentum implies that RBI can keep the policy rates steady while focusing on a durable descent of inflation to its 4 percent target”.

Both these presumptions have not gone unchallenged. First, the claims of strong domestic growth momentum or resilience have been questioned. The underlying premise of resilience is the first quarter data of FY 25, which apparently showed a strong rebound in real private consumption and the much-awaited revival in private investments. Some studies, however, have clearly demonstrated that most high frequency data do not support such conclusions.

As a matter of fact, of late, growth signals have been weaker than expected. In spite of lower corporate tax rates, a broad-based revival of private sector capital expenditure is not discernible, nor is there any evidence of a sustained growth in urban discretionary demand. Sluggish growth rates in vehicle sales, cement and steel, GST collections as well as exports are all pointing in the direction of real GDP growth in FY25 to be well below 7 percent (rather than 7.2 percent estimated by the RBI).

Arguably the RBI projection of the CPI inflation for FY25, which the RBI continues to place at 4.5 percent, may also turn out to be unduly alarming.

There are several reasons:

1. Of late, the main concern as regards inflation is food inflation. There are encouraging developments here. A good Kharif (June to October) harvest, and favourable Rabi (mid-November to April/May) prospects augur well for prices of rice, wheat, and pulses.

2. Vegetable prices typically shoot up due to rains (June - July). However, the CPI excluding vegetables (i.e. 94 percent of the total CPI basket) witnessed an inflation rate only slightly above 3 percent in August (year- on year basis).

It follows that the RBI forecast of 4.5 percent CPI inflation in FY25 may turn out to be on higher side.

Taking these two things together i.e. the possibility of lower-than-expected real GDP growth and better―than―expected CPI inflation, clearly suggest that there is an economic slack and therefore space for policy recalibration. In other words, given that India‘s forex reserves are in excess of US$700 billion, while India doesn’t need to follow the US FED‘s lowering policy rates, there were strong enough domestic reasons for initiating the process of lowering the policy rates.

In addition, it is possible to surmise that the delay in lowering the policy interest rate may have been engendered by the geo-political uncertainties - especially the Iran-Israel war, and the upside risks to the oil price movements.

Shift of Policy Stance

In a significant move, the RBI has changed the Monetary Policy stance from “withdrawal of accommodation” to “neutral.” As mentioned before, this would mean that the RBI now retains flexibility to either increase or decrease the policy interest rates rather than unidirectional upward movement implicit in the earlier stance.

This shift of Monetary Policy stance doesn‘t necessarily mean that one should expect lower policy interest rates in the near future. It only means that the RBI doesn’t think that there is a room for complacency. Given the rapidly changing geo-political situation, the change of the Monetary Policy stance essentially provides the RBI the much-needed flexibility and options to act in consonance with and as warranted by the evolving domestic and global circumstances.

Underscoring Heightened Risks to Financial Stability

In the Monetary Policy Statement, the RBI Governor has underscored the likelihood of stress buildup in some unsecured loan segments, especially consumptions loans, microfinance and credit cards. RBI has cautioned unscrupulous Non-bank Finance Companies (NBFCs) that imprudent lending by them, including Microfinance Institutions and Housing Finance Companies, driven by the desire for excessive returns on equity and unduly enhanced ‘push effect’ rather than actual credit demand, are resulting in retail lending excesses. High interest costs and high indebtedness could pose financial stability risks in the near future.

In sum, the RBI‘s Monetary Policy announcement makes a cautious attempt for India’s sustained economic growth with low inflation, amid an extraordinarily volatile global situation.

인도 경제를 종합적으로 평가하는 공식 연례 보고서는 두 가지뿐이다. 첫째는 보통 2월, 인도 정부의 연간 예산 발표 직전에 공개되는 경제조사 보고서다. 둘째는 인도 중앙은행이 매년 8월 말 발표하는 연례 보고서다. 참고로 인도 중앙은행의 회계연도는 매년 7월 1일부터 다음 해 6월 30일까지다.

재정 정책은 중앙 정부 즉 재무부의 소관이지만, 통화 정책은 인도 중앙은행의 주요 역할로 여겨진다. 인도에서 인도 중앙은행은 정부로부터 완전히 독립된 기관은 아니지만, 정부 내에서 일정한 자율성을 보장받고 있다. 즉, 인도 중앙은행은 통화정책을 독자적으로 수립할 수 있지만 이는 국민이 선출한 대표들이 결정하는 거시 경제 정책의 틀 안에서 이뤄진다. 인도 중앙은행 총재는 재무부 장관이 임명하며, 그의 임기는 정부의 재량에 달려 있다.

인도 중앙은행과 재무부는 독립적으로 운영되지 않는다. 두 기관 간에는 오랜 기간 검증된 협의와 협력 체계가 잘 마련돼 있다. 그럼에도 인도 중앙은행이 실질적인 자율성을 얼마나 발휘할 수 있는지는 결국 당시 총재의 성향과 신념에 크게 좌우된다.

통화정책체계

인도 중앙은행의 통화 정책은 통화 정책 위원회(MPC)가 실질적으로 결정한다. 통화 정책 위원회는 인도 중앙은행 측 3명과 인도 정부가 임명한 3명, 총 6명으로 구성된다. 인도 중앙은행 측 위원 중에는 중앙은행 총재도 포함되며, 총재는 통화정책위원회 의장으로서 결정적인 투표권을 행사할 수 있는 중요한 역할을 맡고 있다.

2016년, 인도의 통화 정책 체계가 개편됐다. ‘유연한 인플레이션 목표제’가 도입됐다. 보다 구체적으로, 인도 정부는 소비자물가지수(CPI)를 기준으로 인플레이션 목표를 4%로 설정하고, 허용 범위를 ±2%로 정했다.

법적으로 2개월에 한 번씩 총 6번의 통화정책위원회의가 개최되며, 보통 3일간 진행된다. 심의가 끝나면 인도 중앙은행 총재가 통화 정책을 발표하는데, 여기에는 정책 금리의 변경, 필요시 통화 정책 방향 조정, 그리고 금융 안정성 평가 등이 포함된다.

통화 정책 기조와 관련해서는 세 가지 방안이 있다.

①중립적 기조(Neutral Stance): 이는 중앙은행이 거시경제 상황에 따라 정책 금리를 인상거나 인하할 수 있는 유연성을 유지하는 것을 의미한다.

②완화정책 철회(Withdrawal of Accommodation): 이는 정책 금리를 인상해 통화 공급 또는 경제의 유동성을 줄이고, 인플레이션 압력을 억제하려는 입장을 의미한다.

③완화적 기조(Accommodative Stance): 이는 인플레이 압력이 안정적으로 관리되고 있다는 전제하에 경제 성장을 촉진하기 위해 정책 금리를 인하하려는 입장을 뜻한다.

2024년 10월 통화정책 발표

2024년 10월 9일, 인도 중앙은행 총재는 정례 통화정책위원회 회의 이후 최신 통화정책을 발표했다. 이번 발표는 주요 정책 금리인 레포 금리의 인하에 대한 기대가 높은 상황에서 이뤄졌다.

인도 중앙은행은 상업은행에 레포 금리를 통해 자금을 대출하며, 이는 단기 유동성과 통화 상황에 즉각적인 영향을 미친다. 2022년 5월, 레포 금리는 4%에서 4.4%로 인상됐고, 이후 2023년 2월 8일 6.5%까지 총 여섯 차례에 걸쳐 인상됐다. 이 기간 동안 레포 금리는 총 2.5% 포인트나 상승했다. 2024년 10월 9일까지 레포 금리는 6.5%로 동결됐으며, 이로 인해 금리 인하에 대한 기대감이 커졌다.

대부분의 신흥 시장국가들과 마찬가지로, 이러한 기대는 미국 연방준비제도의 정책 방향과 일치했다. 미국 연준은 2022년 1월부터 2023년 7월까지 18차례에 걸쳐 금리를 인상한 뒤, 2024년 9월까지 금리를 동결했다. 그러던 중, 2024년 9월 18일 연준은 깜짝 발표를 통해 연방기금금리를 4.75%에서 0.5% 포인트 인하한 5.00% 범위로 조정했다. 이에 따라 필리핀과 인도네시아를 비롯한 여러 신흥 국가의 중앙은행들이 금리를 25bp(1bp=0.01%포인트) 인하했으며, 중국인민은행은 지급준비율(RRR)을 0.5% 포인트 인하했다. 신흥 시장 국가의 중앙은행들은 미국과의 금리 차이가 자본 유출입과 환율 변동을 초래할 수 있다는 우려 때문에 미 연준의 정책 변화를 자주 따르는 경향이 있다.

이런 상황에서 많은 전문가들은 인도 중앙은행이 최신 통화정책 발표에서 정책 금리인 레포 금리를 10 차례 연속 6.5%로 동결하기로 한 결정에 놀라움을 나타냈다.

인도 중앙은행 총재는 이번 정책 성명에서 2025 회계연도의 GDP 성장 전망을 7.2%로 유지한다고 밝혔다. 또한, 2025 회계연도의 전반적인 CPI 인플레이션 전망도 4.5%로 동결됐다.〈표 1 참조〉 더불어, 〈표 2〉에 따르면, 은행 금리와 역레포 금리 등 다른 정책 금리도 변동 없이 유지됐으며, 현금준비율(CRR)과 법정 유동성 비율(SLR) 역시 기존 수준을 그대로 유지하고 있다.

인도 중앙은행은 이번 정책 금리 동결과 CRR, SLR 유지에 대해 “강력한 국내 성장 모멘텀이 있어, 정책 금리를 유지하면서도 인플레이션을 4% 목표로 안정적으로 낮출 수 있다”고 설명했다. 하지만 이 두 가지 가정에 대해 의문을 제기하는 목소리도 있었다. 먼저, 강력한 국내 성장 모멘텀이나 회복력에 대한 주장에 의문이 제기됐다. 회복력의 근거로 제시된 것은 2025 회계연도 1분기 데이터로, 실질 민간 소비의 강한 반등과 민간 투자 회복이 나타났다는 점이다. 그러나, 일부 연구에서는 대부분의 고빈도 데이터가 이러한 주장을 뒷받침하지 않는다는 사실을 명확히 보여주고 있다.

실제로 최근의 성장 지표들은 기대에 미치지 못하고 있다. 법인세율 인하에도 민간 부문의 자본 지출이 전반적으로 회복되지 않고 있으며, 도심 지역의 선택적 소비 수요가 지속적으로 증가하고 있다는 명확한 증거도 없다. 차량 판매, 시멘트와 철강 소비, GST 징수액, 수출 등의 부진한 성장률은 2025 회계연도의 실질 GDP 성장률이 인도 중앙 은행이 예상한 7.2%가 아닌 7% 이하에 그칠 가능성을 시사하고 있다.

인도 중앙은행이 계속해서 2025 회계연도의 CPI 인플레이션을 4.5%로 전망한 것은 지나치게 신중한 예측일 수 있다. 여기에는 몇 가지 이유가 있다.

㉮ 최근 인플레이션에 있어 주된 우려는 식품 물가 상승이다. 그러나 이와 관련해 긍정적인 신호들도 있다. 카리프 (6~10월) 수확이 양호하고 라비(11월 중순~4월/5월) 작황도 전망이 밝아 쌀, 밀, 콩 가격 안정에 기여할 것으로 보인다.

㉯채소 가격은 보통 장마철(6월~7월)에 급등하는 경향이 있다. 하지만 채소를 제외한 CPI(전체 CPI 바스켓의 94%)는 8월에 전년 대비 3%를 약간 웃도는 수준의 인플레이션율을 기록했다. 따라서 인도 중앙은행이 2025 회계연도 CPI 인플레이션 전망치를 4.5%로 설정한 것은 다소 과대평가된 수치일 수 있다.

이 두 가지, 즉 예상보다 낮은 실질 GDP 성장률과 기대 이상의 CPI 인플레이션을 감안하면, 경제에 여유가 있어 정책을 조정할 여지가 충분하다는 것을 시사한다. 다시 말해, 인도의 외환 보유고가 7000억 달러를 넘는 상황에서 미 연준의 금리 인하 정책을 반드시 따를 필요는 없지만, 국내 상황만으로도 금리 인하를 시작할 충분한 이유가 있었다.또한, 정책 금리 인하가 지연된 이유로는 이란-이스라엘 전쟁과 같은 지정학적 불확실성, 그리고 유가 상승 위험이 영향을 미쳤을 가능성도 있다.

정책 입장의 변화

인도 중앙은행은 통화정책 기조를 ‘완화정책 철회(Withdrawal of Accommodation)’에서 ‘중립적 기조(Neutral)’로 전환하는 중대한 조치를 취했다. 앞서 설명한 바와 같이, 이번 조치는 이전의 일방적인 금리 인상 기조에서 벗어나, 이제 인도 중앙은행이 정책 금리를 인상하거나 인하할 수 있는 유연성을 확보하게 됐음을 의미한다.

이번 통화정책 기조의 전환이 즉각적인 금리 인하로 이어질 것이라는 의미는 아니다. 다만, 인도 중앙은행이 현 상황을 안일하게 보고 있지 않음을 보여주는 것이다. 급변하는 지정학적 상황을 감안할 때, 이번 기조 변화는 인도 중앙은행이 국내외 상황 변화에 맞춰 적절히 대응하는 데 필수적인 유연성과 선택지를 확보하게 해주는 조치로 해석된다.

금융 안정성에 대한 위험 증가 강조

통화 정책 성명에서 인도 중앙은행 총재는 일부 무담보 대출 부문, 특히 소비 대출, 소액 금융 및 신용카드 부문에서 스트레스가 쌓일 가능성을 지적했다. 인도 중앙은행은 소액 금융기관과 주택 금융회사를 포함한 일부 비양심적인 비은행 금융회사(NBFC)들이 과도한 수익률을 추구하며 실제 신용 수요보다 ‘푸시 효과’에 지나치게 의존한 무분별한 대출을 진행하고 있어 소매 대출 과잉을 초래하고 있다고 경고했다. 높은 이자 비용과 과도한 부채는 가까운 미래에 금융 안정성을 위협할 수 있다.

결론적으로, 인도 중앙은행의 통화정책 발표는 극도로 불안정한 글로벌 상황 속에서 인도의 지속적인 경제 성장을 도모하면서 낮은 인플레이션을 유지하려는 신중한 조치로 볼 수 있다.

hongi@heraldcorp.com